作为会计,怎么能不知道私车公用的处理技巧呢

大家都知道,事业单位、行政机关是不允许“公车私用”的,这是严重的违纪行为。可“私车公用”却是一个很普遍的问题,小企业老板私人的车往往都是作为公车在使用,这样可以省去单独给公司买车的费用、车辆购置税、上牌费等。还有一种情况,公司业务部门的员工要出差谈业务,为了提高办事效率往往是开自己的车去。

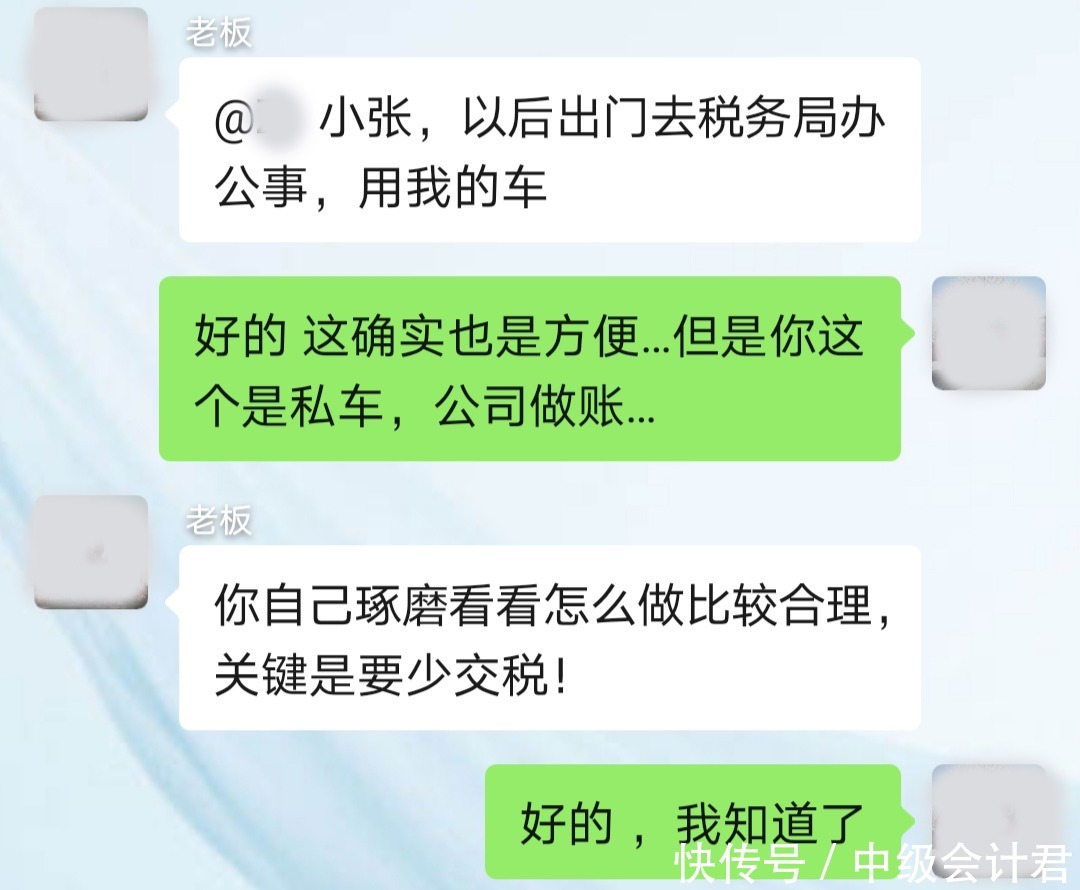

最近,会计朋友小张就向实操君求助关于私车公用的问题,私车公用操作不当本来就有税务风险,老板还想少交税....小张表示太难了。跟小张一样,相信大都数会计都遇到过私车公用的问题,今天高顿君就带着大家一起来分析一下私车公用最常见的税务问题吧!

01

私车公用产生的费用如何报销

①.签订私车公用协议/合同

目前很多税务局对私车公用的解答都是要求签订私车公用协议,然后据实报销因公出差的车辆日常消耗的费用。不过在实务中,大企业可能几百号人都有用车需求,如果大都数人都选择签订协议、通过“私车公用”的方式报销就有点有点增加会计和用车员工的工作量了,每个车都去签订个合同,还要让员工去代开租赁发票,实操确实很有困难。

②.据实报销方式

很多单位认为每个员工的因公用车需求都不一样,只要因公事项合情合理,发生的费用就应该据实报销。一般情况下,会计可以单独列出一个私车公用报销制度,也可以在公司差旅费报销制度下加入私车公用的相应规定。

需要注意的是:

1.会计人员在检查报销发票时,一定要关注油费发票是否有“成品油”字样,通常情况下,汽车油费开具的增值税专用发票、增值税普通发票折叠票和增值税电子普通发票开出来后左上角必须要有成品油三个字,增值税普通发票卷式没有要求,不会带这三个字。

2.出差人员需要提供行车记录表。包括出发地、目的地、里程数,实际出差天数、发生的实际费用等。这种报销方式有个缺点,证明业务的真实性相对困难,因为私车公用的费用很容易和个人消费混为一谈。

如果用大量非因公出差的加油票来报销,有虚报费用的嫌疑,增加了公司经营成本,偷逃了企业所得税。老板确实是少交税了,殊不知税务风险也增加了!

?③随工资发放交通补贴

按月发放并入当月工资;不按月发放,分解计入所属月份工资薪金。这种方式对于企业来说容易计算和管理,但对于个人来说,容易形成出去办事多,交通补贴多,反而交的个税多,最后算下来还亏的情况。

02

私车公用费用的税额抵扣问题

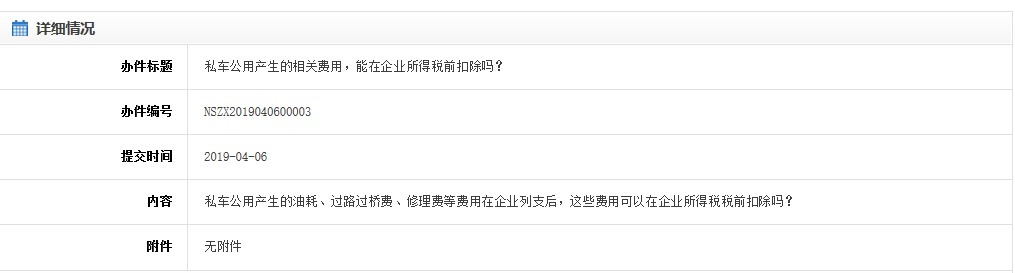

①.官方回复进项抵扣问题

总结:如果公司租用个人车辆并签订租赁协议,协议中约定租赁期间使用员工个人车辆因公发生的相关费用由企业承担的,在实际发生汽油费、过路费等支出时,取得了开给公司的增值税专用发票,相关的进项税额可以抵扣。

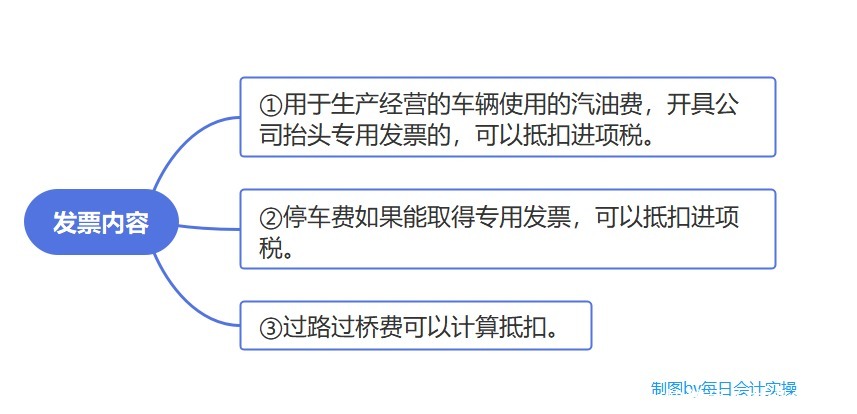

常见的可抵扣进项税额的发票内容如下:

②.所得税税前扣除问题

发生私车公用报销费用,能否在所得税税前扣除,这个问题与增值税进项抵扣问题相似。企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,比如汽油费、修车费、过路费等准予在计算应纳税所得额时扣除。

私车公用发生的费用,只要与企业生产经营具有相关性、合理性、真实性、准确性,按照独立性原则取得发票,可以在企业所得税前列支。但不能随便扣除,涉税风险较大,像一些由个人承担的车辆购置税、车辆保险费、维修费等既不能进项抵扣也不能税前扣除。

03

私车公用需要交哪些税

①.签订私车公用协议需要交印花税;个人租赁收入要交个人所得税、增值税

印花税:企业与员工签订的车辆租赁协议属于印花税征税范围,按照租赁金额的千分之一贴花;

个人所得税:签了租赁合同,并且开了租赁费发票。那么员工取得的租赁费用,需要按“财产租赁”交纳个人所得税,由企业代扣代缴个税,税率是20%,起征点为800元。